売上債権が大きい企業が、販売先の倒産に直面すると、貸倒損失も多額になります。

収益を直撃し、同時に資金繰りの悪化が回避できないケースも起こり得るでしょう。

本記事では、みずほファクターについて解説します。

みずほファクターは、メガバンクの一つであるみずほ銀行の完全子会社です。

みずほファクターが取扱っているファクタリングの説明や口コミや評判、メリット・デメリットについて紹介します。

売上債権が高額で、万が一に備えたいと考えている経営者はこの記事をぜひ参考にしてください。

みずほファクターとは?

画像引用元:みずほ銀行

みずほファクターとは、3大メガバンクの一つ、みずほ銀行が100%出資している完全子会社です。

事業内容として、国内、国際ファクタリング業務、および代金回収業務があります。

みずほファクターはみずほ銀行100%出資のファクタリング会社

みずほファクターは、みずほ銀行が100%出資しているファクタリング会社です。

【会社概要】

| 名称 | みずほファクター株式会社 |

|---|---|

| 登録番号 | 東京都知事(2)第31668号 |

| 所在地 | 本社 〒100-0005 東京都千代田区丸の内1丁目6番2号 新丸の内センタービルディング7階 TEL:(03)3286-2200(代表) FAX:(03)3286-2511 大阪支店 福岡支店 |

| 設立 | 1977年4月1日 |

| 資本金 | 10億円(みずほ銀行100%) |

| 従業員数 | 224名(2022年3月31日現在) |

みずほファクターの事業内容

みずほファクターの事業内容は以下の通りです。

- 国内ファクタリング業務

- 代金回収業務

- 国際ファクタリング業務

みずほファクターのファクタリングサービスについて

みずほファクターが取り扱っているファクタリングには以下の種類があります。

- 国内ファクタリング

- 国際ファクタリング

それぞれについて解説します。

国内ファクタリング

国内ファクタリングには次の2種類があるので解説しましょう。

- 回収保証

- みずほ電子債権決済サービス(電ペイ)

回収保証

回収保証とは、売掛債権を保有する事業者が、みずほファクターに保証を依頼し、売掛先(販売先)が回収不能となった場合、みずほファクターに保証金額を請求するしくみのことです。

回収保証の種類には3通りあります。

- 包括保証

- 個別保証

- 下請債権保全事業

みずほ電子債権決済サービス(電ペイ)

みずほ電子債権決済サービスは、事業者が保有する電子記録債権を利用することで、早期に資金化が可能な資金調達サービスです。

電子記録債権とは、2008年12月に施行された電子記録債権法に基づき、電子債権記録機関の記録原簿へ発生および譲渡等を記録することを要件とする金銭債権です。

電子記録債権は、第三者への債権譲渡および分割譲渡も可能なので、円滑な資金繰りにおいても有効な決済手段といえるでしょう。

国際ファクタリング

国際ファクタリングとは、輸出企業が抱える債権回収リスクおよび売掛金の管理を手助けするために、世界各国の金融機関が連携して、安全・確実な輸出代金の回収サービスを提供するサービスです。

かつては、海外のバイヤーのリスクヘッジとして、販売先の取引銀行が発行する信用状(Letter of credit、以下L/C)を利用していました。しかし、手続きが煩雑であったり、輸入国の制度などにより信用状の発行が厳しかったりするケースがあるので、現在ではL/Cを使わない送金ベースの決済が増えつつあります。

みずほファクターの国際ファクタリングを利用することで、L/Cなしの送金取引が保証され、バイヤーの与信管理が強化できます。また、事務の簡素化・効率化が見込まれます。

みずほファクターの回収保証について

みずほファクターの回収保証とは、販売先の売上債権をみずほファクターに保証してもらうことです。倒産等販売先に不測の事態が発生した場合でも、みずほファクターの保証があれば、保証限度内まで売上債権の回収が可能です。

みずほファクターの回収保証について、以下の点について説明しましょう。

- サービス内容

- 取引までの流れ(包括保証)

- 保証料

サービス内容

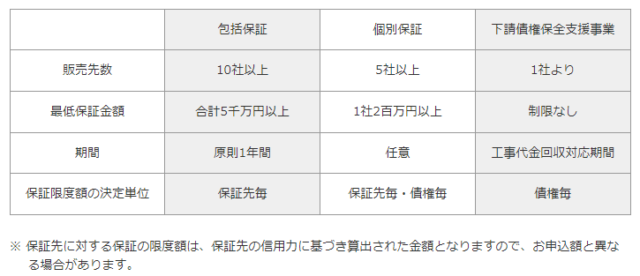

画像引用元:みずほファクター

みずほファクターの回収保証が取り扱っているサービス内容は次の3つです。

- 包括保証

- 個別保証

- 下請債権保全事業

包括保証

包括保証とは、事業者が継続して取引している販売先の中から複数社をピックアップし、包括してみずほファクターに保証してもらうものです。

みずほファクターは、ピックアップした企業ごとに保証極度額を設定します。

また、保証料率に関しては、抽出した保証先の加重平均で提示します。

目安として、販売先数は10社以上、最低保証金額は合計5,000万円以上、期間は1年間、保証限度額の決定単位は保証先ごとです。

個別保証

個別保証とは、事業者が個別に与信管理が必要である先に対して、みずほファクターに保証してもらうものです。

包括とは異なり、手形債権、売掛金債権、または電子記録債権の明細単位での保証もできます。

販売先数が5社以上、最低保証金額は1社当たり200万円以上、期間は任意、保証限度額の決定単位は保証先、または債権ごとです。

下請債権保全事業

みずほファクターは、国土交通省が創設した「下請債権保全事業」の取扱いを行っています。

下請建設企業等は、販売先の倒産等に備え、ファクタリング会社が保証する限度内で売上債権が保全されます。

また、ファクタリング会社に支払う保証料3分の1(年率1.5%を上限)は、国からの助成金により補てんされるので、下請建設企業等はコスト負担の軽減が可能です。

販売先数は1社より、最低保証金額は制限なし、期間は工事代金回収対応期間、保証限度額の決定単位は債権ごとです。

取引までの流れ(包括保証)

みずほファクターで包括保証を利用するにあたって、どのような流れとなるのでしょうか。

以下の順序で保証が開始されます。

- 仮申し込み

- 本契約

- 正式申し込み

- 保証極度額設定

- 保証料お支払い

- 保証開始

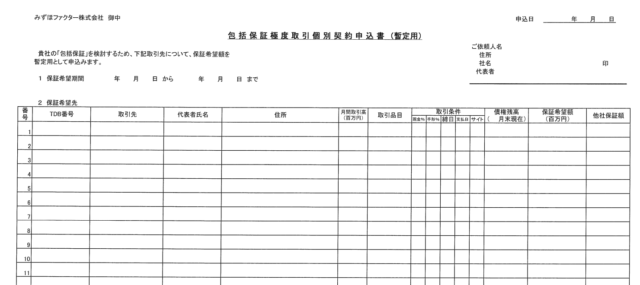

1.仮申し込み

画像引用元:みずほファクター

みずほファクターで包括保証の導入を検討する場合、企業は所定の「包括保証極度取引個別契約申込書(暫定用)」を使って提出します。

提出を受けたみずほファクターは、個社ごとの保証極度額、全体の加重平均料率、および保証料を申込企業に提示します。

申込企業が、みずほファクターが提示した保証極度額等に納得した場合、本契約にうつります。

2.本契約

みずほファクターの提示条件に同意した申込企業は、みずほファクターと「回収保証極度取引基本契約(包括保証方式)」を締結いたします。

契約にあたって、申込企業は以下の書類を準備します。

- 商業登記簿謄本

- 印鑑証明書

3.正式申し込み

申込企業は、正式申込として、「包括保証極度取引個別契約申込書」をみずほファクターに提出します。

4.保証極度額設定

「包括保証極度取引個別契約申込書」の提出を受けたみずほファクターは、「包括保証極度額設定通知書(兼個別契約書)」を申込企業に交付して契約を締結、個社ごとの保証極度額を設定します。

5.保証料の支払い

個社ごとの保証極度額が設定されれば、申込企業は、みずほファクターに保証期間の開始までに保証料を支払います。

6.保証開始

申込企業が保証料を支払った後、保証期間の開始日以降に発生した債権が保証対象となります。

注意点として、申込企業がみずほファクターの保証極度額および加重平均保証料率・保証料の最終提示を受けた後に、包括保証を利用しない場合、算定費用として108,000円(消費税込)が必要となります。

保証料

一般的なファクタリング会社の手数料の相場は、2~20%とされています。

しかし、みずほファクターは、個社ごとに審査して保証料率を算出しているため、みずほファクターの保証料の相場が存在していないのが現状です。

みずほファクターの評判・口コミ

みずほファクターの評判や口コミには、どのようなものがあるのでしょうか。

手軽に保証を掛けられる

過去に債権回収業務でトラブルが発生した際、話し合いが上手く行かず法的措置に踏み切りました。煩雑な手続きや高額な弁護士費用を反省し、今回は売掛保証を利用することにしました。 みずほファクターさんは、無駄のない保証プランを提供されていると思います。個別保証では任意期間のみの利用が可能であり、こちらとしても導入が手軽でした。 費用(手数料)は掛かるものの、未入金の不安を考えると、リスクヘッジとして有用なサービスだと感じています。引用:FACTORING会社の口コミ

自社に適したプランを提示してもらえた

みずほ銀行の担当者とは随分と異なる対応です。あちらでは、ことある毎に多額の資金調達を勧められた記憶があります。銀行は融資額と個人成績が直結する世界なので、仕方ないとは思うのですが。 ファクターの方は、あくまでも運転資金を必要な分だけ、という感じです。必要な額と期間を算出してもらって、「じゃあこのプランで行きましょう」という流れでした。 シミュレーションが的確なので、先行きに対する不安は殆どなかったです。安心して利用できました。引用:FACTORING会社の口コミ

安心して取引に臨めるようになりました

取引額の増加には組合の加盟企業から徴収した担保金で対応していたのですが、担保不足の状態に陥っていました。しかし保証ファクタリングの活用により、弊社の与信額を上回った取引先に対して取引額を増やすことが可能となりました。申し込んだのは包括保証であるため、手数料は十分に許容範囲内です。また販売先の信用情報が随時入手できる点も、積極的な取引拡大に貢献しています。引用:FACTORING会社の口コミ

時間がかかった点は不満

以前からみずほ銀行には対応が遅いという印象がありましたが、何も親会社のそんなところまで受け継ぐ必要はないと思います。 案内書類が届くのにも時間が掛かり、当初ファクタリングに期待していた機動的な資金調達からは多少かけ離れた対応でした。 料金は想定内に収まったので、一から十まで駄目だったわけではありません。ただ、トータルで見ると気になる点もそれなりに発生しました。引用:FACTORING会社の口コミ

みずほファクターのメリット

みずほファクターと取引するに当たってのメリットとして以下の点があります。

- 信用力が高い

- 保証の種類を取引先ごとにチョイスできる

- 高額な売上債権に対応可能

信用力が高い

みずほファクターは、メガバンクの一つであるみずほ銀行が100%出資している会社であるため、信用力が高いファクタリング会社であるといえます。

多くのファクタリング会社が存在し、中には悪質なファクタリング会社もあります。

反面、みずほファクターは、信頼性や安心感は群を抜いているといえるでしょう。

保証の種類を取引先ごとにチョイスできる

みずほファクターは国内ファクタリングや国際ファクタリングを取り扱っています。

また、国内ファクタリングにおいても、回収保証やみずほ電子債権決済サービス(電ペイ)があります。

個別保証や包括保証等、ニーズにあった保証を選択可能です。

急な資金調達が必要なければ、申込企業の多様性に十分対応できるサービスをみずほファクターは取り扱っているといえるでしょう。

高額な売上債権に対応可能

回収保証における個別保証の最低保証金額が1社あたり200万円以上で、包括保証の最低保証金額合計が5,000万円です。

ファクタリング会社には、上限金額の制限を設けている会社もあるので、売上債権の金額が高額な企業においては、上限金額を気にせず利用できるでしょう。

みずほファクターのデメリット

一方、みずほファクターのデメリットには、以下の点がありますので紹介しましょう。

- 審査に時間がかかり、かつ厳しい

- 手数料が明確でない

- 少額売上債権の利用には不向き

審査に時間がかかり、かつ厳しい

ファクタリング会社の中には、即日入金が行われる会社もありますが、みずほファクターの審査は時間がかかり、売掛先によっては、審査に通らない場合があります。

みずほファクターに申込を検討する企業は、販売先の信用状況に問題がないかを検討して申し込みをおこなうのがおすすめです。

保証料が明確でない

みずほファクターは、個社別に審査を行い、保証限度額、および保証料率を算出します。

通常のファクタリングのような相場感が存在しないため、保証料が明確でありません。

そのため、保証料がいくら必要であるかがわからないため、企業は、どれくらいの保証料であれば収益を圧迫しないかを事前に計算して申込を行うのがいいでしょう。

少額売上債権の利用には不向き

みずほファクターの回収保証において、最低保証金額が個別保証の200万円以上であるため、200万円以下の売上債権の取扱いを行っていません。

少額売上債権事業者は、みずほファクターの利用は厳しいかもしれません。

まとめ

みずほファクターは、メガバンクの一つみずほ銀行の完全子会社です。

国内ファクタリングだけでなく、国際ファクタリングも取り扱っています。

みずほファクタ一のファクタリング業務は、主に保証ファクタリングがメインであるため、即日入金を希望する事業者には不向きかもしれません。

一方で、売上債権金額が大きく、すぐに資金の必要のない、あるいは海外取引を行っている事業者で、売上債権の保証を考えている場合、高い信用力を誇るみずほファクターを検討してみてはいかがでしょうか。