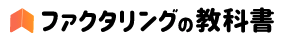

マネーフォワードアーリーペイメントは、マネーフォワードケッサイ株式会社が運営しているファクタリング会社です。

売掛金(請求書)を最短2営業日で早期資金化が可能で、手数料が1.0%~の業界内でも低い水準で企業の資金調達のサポートを行なっています。

本記事では、マネーフォワードアーリーペイメントのサービス内容や運営元、手数料などについて解説します。

利用にするにあたっての流れやメリットやデメリット等について理解できますので、資金繰りにお悩みの法人経営者は最後までぜひお読みください。

マネーフォワード アーリーペイメントとは

マネーフォワードアーリーペイメントは、東京証券取引プライム市場に上場の、株式会社マネーフォワードが100%出資しているマネーフォワードケッサイ株式会社が運営しています。

利用対象事業者は法人企業限定で、最短2営業日で売掛金の買取が可能です。

申込から契約までオンラインで完結する2社間ファクタリングを取り扱っています。

手数料において、1.0%〜といった、ファクタリング業界において低い手数料でサービスを提供しています。

マネーフォワードアーリーペイメントのサービス内容

マネーフォワードアーリーペイメントは、最短2営業日で売掛金の資金化を実施。

手数料率1.0%〜の低利率で企業の資金調達をアシストしています。

ファクタリングの手法は2社間ファクタリングで、申込企業とマネーフォワードアーリーペイメントとの契約となります。

申込から契約まで

申込から契約までの流れは以下の通りです。

- 見積もり依頼

- 審査および見積書の提示

- 申込および契約、振込

売掛債権の買い取りを希望する法人は、マネーフォワードアーリーペイメントのWebサイトから売掛債権の見積もり依頼を行います。

売掛債権の見積もり依頼を受けたマネーフォワードアーリーペイメントは、必要書類を申込法人に依頼し、審査します。

審査通過後、見積もりの提示を行います。

申込法人は、見積もりの内容に問題がなければ、マネーフォワードアーリーペイメントへ売掛債権の買取依頼を行います。

申込法人はマネーフォワードアーリーペイメントと契約を結び、手数料を差し引かれた金額が申込法人の指定口座に振り込まれます。

2社間ファクタリングとは

2社間ファクタリングとは、申込事業者とファクタリング会社との間で契約を結ぶ手法です。

ファクタリングには3社間ファクタリングもあり、こちらは申込事業者とファクタリング会社、および売掛先との3社で契約を交わす仕組みです。

2社間ファクタリングの特徴として、売掛先に知られずに資金調達が可能で、現金化が早い反面、手数料が3社間ファクタリングより高い点があります。

(一般的に、2社間ファクタリング手数料は10~20%、3社間ファクタリング手数料は3~5%が相場とされています。)

買取可能金額

1件あたり最低数万円から最高で数億円の買取が可能です。ただし、買取1回につき、最低50万円以上での申込が必要です。

利用可能事業者・対象地域

利用可能な事業者は、合同会社・個人事業主を除く、売掛債権を保有する法人企業です。

対象地域は日本全国で、手続きはオンラインでのやり取りで完結します。

海外で事業を営んでいる法人は対象にはなりませんので注意が必要です。

必要書類

申込に際しては、審査が必要です。

必要書類は以下の4点です。

- 決算書一式2期分(貸借対照表、損益計算書、勘定科目内訳書、税務申告書)

- 直近の残高試算表

- 買取希望債権の証憑(取引先名、取引内容、債権金額、支払日等が確認できるもの)

- 入出金明細(直近6ヶ月分、事業で使っている全ての金融機関口座の入出金明細)

マネーフォワードアーリーペイメントの手数料

マネーフォワードアーリーペイメントの手数料は、審査・期間(入金日~返金日)に応じて、手数料率が決定されます。

手数料率は以下の通りです。

| 初回 | 買取債権金額の2~10% |

|---|---|

| 2回目以降 | 買取債権金額の1~10% |

マネーフォワードアーリーペイメントでは、事務手数料など、手数料以外の費用は発生しません。利用する法人にとっては、コストの抑制が見込まれます。

マネーフォワードアーリーペイメントの運営元

マネーフォワードアーリーペイメントは、マネーフォワードケッサイ株式会社が運営しています。

また、マネーフォワードケッサイ株式会社は、株式会社マネーフォワードの完全子会社です。

【マネーフォワードケッサイ株式会社の会社概要】

| 会社名 | マネーフォワードケッサイ株式会社 |

|---|---|

| 設立 | 2017年3月 |

| 資本金 | 1億円 |

| 役員 | 取締役会長 家田 明 代表取締役社長 冨山 直道 |

| 事業内容 | ・企業間後払い決済・請求代行サービス「マネーフォワード ケッサイ」 ・売掛金早期資金化サービス「マネーフォワード アーリーペイメント」 の開発・提供 |

| 株主 | 株式会社マネーフォワード 100% |

【親会社の会社概要】

| 親会社名 | 株式会社マネーフォワード |

|---|---|

| 上場取引所 | 東京証券取引所 プライム市場 (証券コード:3994) |

| 設立 | 2012年5月 |

| 資本金 | 257億7549万円(2021年11月決算時点) |

| 代表者 | 代表取締役社長CEO 辻 庸介 |

| 本社 | 〒108-0023 東京都港区芝浦3-1-21 msb Tamachi 田町ステーションタワーS 21F |

| 事業内容 | ・PFM(Personal Financial Management)サービスおよびクラウドサービスの開発および提供 |

マネーフォワード アーリーペイメントのメリット

マネーフォワードアーリーペイメントを利用するにあたってのメリットとして、次の4点があります。

- 手数料が安い

- 信頼性が高い

- 上限金額が設定されていない

- 取引先に知られない

手数料が安い

マネーフォワードアーリーペイメントの手数料は、1%~10%までといったリーズナブルな設定となっています。

2社間ファクタリングの手数料は通常、10~20%が相場とされていることを考えると、かなり安いといえるでしょう。

オンラインで申込から契約まで行っているため、人件費等の費用を削減が可能で、その分、手数料に還元されていると言えるのではないでしょうか。

信頼性が高い

マネーフォワードアーリーペイメントの運営会社であるマネーフォワードケッサイ株式会社は、株式会社マネーフォワードの完全子会社です。

株式会社マネーフォワードは東京証券取引所 プライム市場に上場しています。

2021年11月期決算によると、売上高156億円余り、当期純利益はおよそ14億円の赤字を計上していますが、自己資本比率は71.1%です。

企業の安全性に問題なく、信頼性が高いといえます。

上限金額が設定されていない

マネーフォワードアーリーペイメントの請求書買取可能金額は、1件あたり最低数万円から最高で数億円の買取が可能であり、上限金額を設定していません。

企業によっては、大型プロジェクトに携わるものの、回収期間が長期となるケースがあり、資金調達に悩まれる経営者もいるでしょう。

利用上限金額を設定しているファクタリング会社が多い中、マネーフォワードアーリーペイメントは、上限金額を設定していないため、資金調達に関して心配することはありません。

2社間ファクタリングなので取引先に知られない

マネーフォワードアーリーペイメントの取り扱っているファクタリングの手法は、申込事業者とファクタリング会社との契約で資金調達が可能な2社間ファクタリングです。

売掛先(取引先)が加わる3社間ファクタリングとは異なり、利用事業者は取引先に知られずにファクタリング会社に売掛債権を買い取ってもらえます。

マネーフォワード アーリーペイメントのデメリット

マネーフォワード アーリーペイメントを利用する場合のデメリットとして、以下の4点があります。

- 最低金額が設定されている

- 審査に時間がかかる

- 必要書類が多い

- 合同会社や個人事業主は利用できない

最低金額の設定

マネーフォワードアーリーペイメントは、売掛金の買取額について、1社当たり数万円から買取が可能です。 しかし、1回のファクタリング申込の最低金は50万円と設定されています。

ファクタリング利用を考えている法人の中には、売上の規模が小さく、売上内容によっては、複数の請求書を準備しないと、1回の申込の最低金額の50万円に達しない事業者もあるかもしれません。

申込を検討する場合、1回あたり50万円を超えているかどうかを確認してから申し込みましょう。

審査に時間がかかる

マネーフォワード アーリーペイメントは、最短2営業日での資金調達は可能ですが、最短即日入金を行なっているファクタリング会社と比較すると審査に時間がかかります。

急な出費で即日現金が必要な事業者には不向きかもしれません。

必要書類が多い

必要書類が多いこともマネーフォワード アーリーペイメントの特徴かもしれません。

ファクタリング会社の中には、必要書類が請求書等売掛金のエビデンス書類と事業用の通帳のみという場合もあります。

一方、マネーフォワード アーリーペイメントは、請求書類や通帳以外に、2期分の決算書(貸借対照表、損益計算書、勘定科目内訳書、税務申告書)や直近の残高試算表が必要です。

合同会社や個人事業主は利用できない

マネーフォワード アーリーペイメントでは、法人のみの取引で、合同会社や個人事業主は利用できないので注意しなければなりません。

理由についての記載はありませんが、ファクタリング利用において、個人事業主は法人と比較して未回収リスクが高いのが一般的です。

良質なサービスを提供するために、リスクを回避していると考えられます。

マネーフォワード アーリーペイメントの口コミ・評判・利用事例

マネーフォワード アーリーペイメントについての利用事例や口コミにはどのようなものがあるのでしょうか。

マネーフォワード アーリーペイメントの利用者の実績を紹介します。

利用事例①:システム開発企業

| 業種 | システム開発業 |

|---|---|

| 事業概要 | ブロックチェーンを活用した事業化を支援するコンサルティングサービスならびに開発受託 |

| 買取債権金額 | 約400万円 |

| 早期資金化サイト | 約30日 |

| 手数料 | 約2.9% |

| 債務者 | 大手建設企業 |

| サービス利用後の成果 | 迅速に資金を調達でき、案件獲得拡大のためのプロモーションも打つことができた。 短期資金ニーズに対応可能な資金調達手として打ち手が増えたことで、今後の資金繰りの安定も図れた。 |

利用事例②:農業関連企業

| 業種 | 農業 |

|---|---|

| 事業概要 | 葉物野菜の生産販売、農業関連設備の販売 |

| 買取債権金額 | 約800万円 |

| 早期資金化サイト | 約30日 |

| 手数料 | 約3.10% |

| 債務者 | 飲食チェーン、食品卸商社 |

| サービス利用後の成果 | 融資と並行して利用することで、増加した運転資金にも対応、資金繰りが安定した。 手元キャッシュを厚くすることができ、事業の拡大・継続に必要な設備投資へ投資が可能になった。 |

利用事例③:アパレルデザイン企画企業

| 業種 | アパレルデザイン企画業 |

|---|---|

| 事業概要 | 企業・店舗のユニフォームの企画・製作、プロモーションの企画・運営 |

| 買取債権金額 | 約2,500万円 |

| 早期資金化サイト | 約150日 |

| 手数料 | 約8.50% |

| 債務者 | 大手アパレルメーカー |

| サービス利用後の成果 | 大型案件の受注があった際も、融資より迅速に資金を調達ができ、資金繰りが安定した。 また、債権譲渡登記なども不要であったため、取引先との関係に影響を与えることなく、取引を継続できている。 |

マネーフォワード アーリーペイメントへのよくあるご質問

Q1.申込むにはどのような書類が必要でしょうか

必要書類は以下の4点です。

- 決算書一式2期分(貸借対照表、損益計算書、勘定科目内訳書、税務申告書)

- 直近の残高試算表

- 買取希望債権の証憑(取引先名、取引内容、債権金額、支払日等が確認できるもの)

- 入出金明細(直近6ヶ月分、事業で使っている全ての金融機関口座の入出金明細)

Q2.ファクタリング利用にかかる手数料率はどの程度ですか

手数料率は以下の通りです。

| 初回 | 買取債権金額の2~10% |

|---|---|

| 2回目以降 | 買取債権金額の1~10% |

Q3.個人事業主でも利用可能でしょうか

残念ながら合同会社や個人事業主は利用できません。

Q4.利用すると取引先に通知がいくのでしょうか

マネーフォワード アーリーペイメントは2社間ファクタリングによるファクタリングのため、取引先に通知がいきません。

Q5.来店する必要はあるのでしょうか

申込から契約にいたるまで、オンラインでのやりとりですので、来店の必要はありません。

Q6.信頼できるファクタリング会社なのでしょうか

運営会社であるマネーフォワードケッサイ株式会社は、東京証券取引所 プライム市場に上場している株式会社マネーフォワードの完全子会社です。

資本金が257億7,549万円、(2021年11月決算時点)、自己資本比率は約71.1%である極めて安全性や信頼性が高い会社です。

マネーフォワード アーリーペイメントは法人経営者にとって強い味方!

引用:株式会社マネーフォワード

マネーフォワード アーリーペイメントは、マネーフォワードケッサイ株式会社が運営しているファクタリング会社で、法人企業を対象として売掛金の買取を行っています。

買取可能金額は1回50万円以上で、上限金額を定めていませんので、支払期日が長期であったり、売掛金額が高額であったりする法人にはおすすめです。

手数料は上限が10%であり、他に事務手数料などといった費用がかかりません。

利用する法人にはコストの削減にも有効でしょう。

2社間ファクタリングでの契約であるので、売掛先にも知られることなく資金調達が可能です。

運営するマネーフォワードケッサイ株式会社は、東京証券取引所プライム市場に上場している株式会社マネーフォワードの100%完全子会社です。

資金調達にお悩みの法人経営者は、マネーフォワード アーリーペイメントを利用し、円滑な資金繰りを図ってみてはいかがでしょうか。